Торговый инструмент: EUR/USD

Период: 60

Используемые индикаторы: RSI

Обьем сделки: произвольный Алгоритм тактики: Индекс относительной силы (RSI) - известный инструмент, который используется для идентификации уровней перепроданности и перекупленности. Однако есть и другие варианты его использования, о которых обычно не пишется в учебниках по техническому анализу. Калькуляция индикатора напоминает формулы других осцилляторов. RSI равен отношению суммы цен закрытий "в плюсе" в течение рассматриваемого периода времени к сумме всех цен закрытий в течение этого периода. Эта величина выражается в процентах.

Поскольку RSI вычисляет разницу между двумя ценами в определенный период времени он представляет собой индикатор с исключенным трендом - то есть в нем сведено к минимуму влияние тренда в периоды большие, чем период расчета индикатора.

В результате исключения тренда появляется линия, которая колеблется над и под горизонтальной центровой линией (линией равновесия), которая соответствует ценовому тренду.

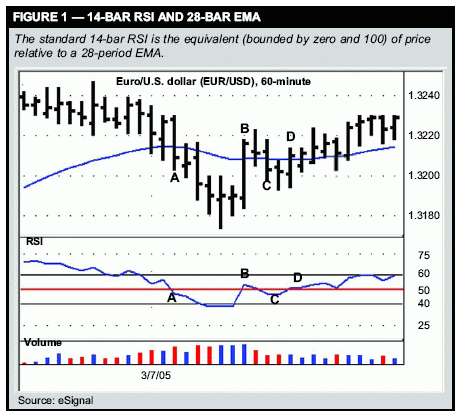

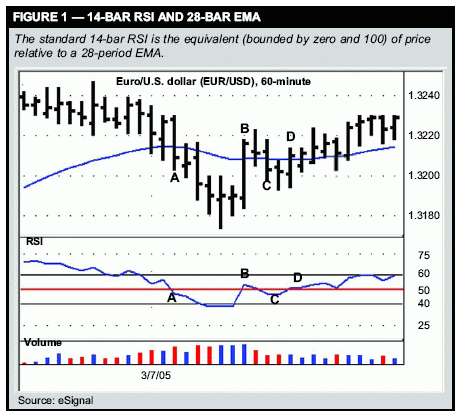

По умолчанию в настройках индикатора используется период равный 14. На рисунке 1 представлен 60-минутный график EUR/USD с RSI с периодом 14 и экспоненциальной скользящей средней с периодом 28. Заметьте, что когда RSI пересекает центральную линию 50 (точки А, В, С, D) цена пересекает EMA. Таким образом, RSI с периодом 14, ограниченный значениями от 0 до 100, эквивалентен отношению цены к ЕМА с периодом 28. Это наблюдение помогает ввести в оборот еще одну функцию индикатора, о которой часто забывают составители учебников по форексу.

Основные принципы.

Согласно теории, индикатор RSI идентифицирует уровни перекупленности (когда он находится над отметкой 70 или 80) и уровни перепроданности, когда он находится под 30 или 20. Высокие значения RSI часто совпадают с вершинами рынка, тогда как низкие значения с основаниями. Проблема возникает в ситуациях, когда рынок находится в трендовой фазе, а индикатор постоянно указывает на перекупленность и перепроданность.

Например, в ситуации, когда в восходящем тренде цена будет постоянно закрываться над ЕМА с периодом 28, индикатор RSI будет постоянно находиться выше 50 и не сможет упасть ниже отметки 20, чтобы просигнализировать о состоянии перепроданности. Точно также, когда рынок находится в состоянии нисходящего тренда и цена постоянно под ЕМА, осциллятор будет находиться ниже 50 или даже возможно ниже 20, соответственно он не сможет указать на состояние перекупленности.

Диапазон движения RSI дает ключ к пониманию процессов на рынке. При стабильном ценовом диапазоне, осциллятор будет равномерно двигаться между верхней и нижней границами. Тогда как при трендовом рынке он будет стремиться вверх или вниз в зависимости от превалирующего тренда. Поскольку при восходящем тренде мы часто входим в зону постоянной перекупленности, диапазон RSI сдвинется вверх. Таким образом, уже значение 40 может считаться границей зоны перепроданности. При нисходящем тренде диапазона RSI сдвинется вниз, таким образом, уже значение 60 может считаться зоной перекупленности.

Если индекс RSI упал до отметки 30 (что указываем на слабый рынок), а позже рынок пошел вверх и осциллятор вырос выше отметки 50, это означает, что цена пересекла вверх ЕМА с периодом 28. Некоторые трейдеры подумают, что пересечение вверх ценой скользящей средней есть признак перехода в фазу восходящего тренда. Однако все техники, основанные на пересечении ценой МА, очень часто дают "двойные убытки", поскольку цена имеет тенденцию пробивать МА, а затем разворачиваться и пробивать ее в обратном направлении. Наша концепция принимает в расчет эту тенденцию.

Торговые техники.

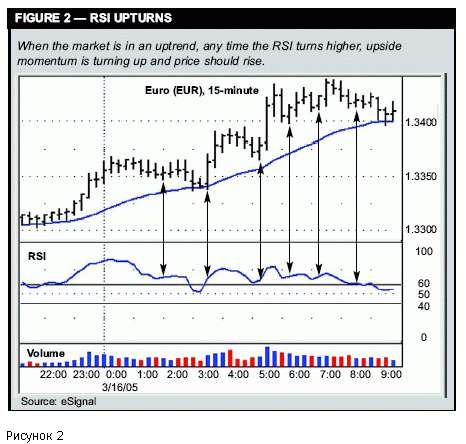

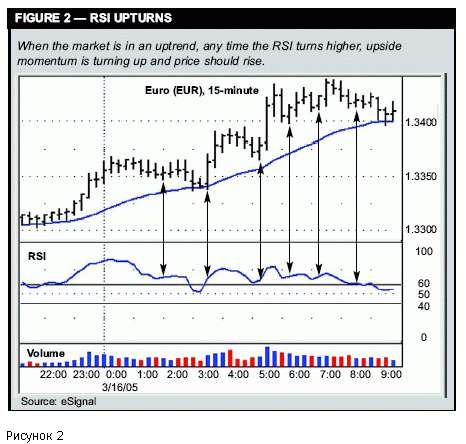

Итак, перейдем к описанию паттернов. Представим, что мы начинаем с момента, когда значение RSI с периодом 14 выше 60. Восходящий тренд будет оставаться в силе, пока осциллятор не пересечет вниз уровень 40. Чтобы получить прибыль в такой ситуации, вы можете применить один из трех подходов. Первый подход можно назвать скальперским, так как он является наиболее рискованным. Он основан на умозаключении, что когда цена находится в восходящем тренде и осциллятор начинает идти вверх, это означает усиление восходящего моментума и позволяет прогнозировать рост цены. Однако далеко не всегда рост осциллятора сопровождается значительным движением цены (см. рисунок 2). Это приводит нас ко второй стратегии.

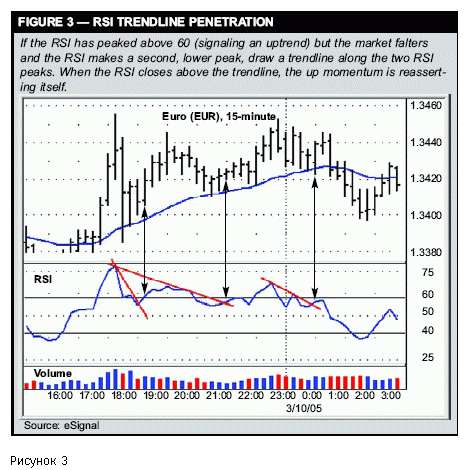

Она основана на использовании трендовой линии, которая проводится по пикам индикатора и помогает определить, готов ли рынок восстановить восходящий тренд. Например, предположим, что RSI сформировал пик над отметкой 60, просигнализировав о восходящем тренде, однако цена споткнулась и не пошла вверх. Индикатор сформировал второй, более низкий пик, через который проведена линия тренда. Когда осциллятор пересекает вверх линию тренда, это служит сигналом подтверждения восходящего движения цены (рисунок 3).

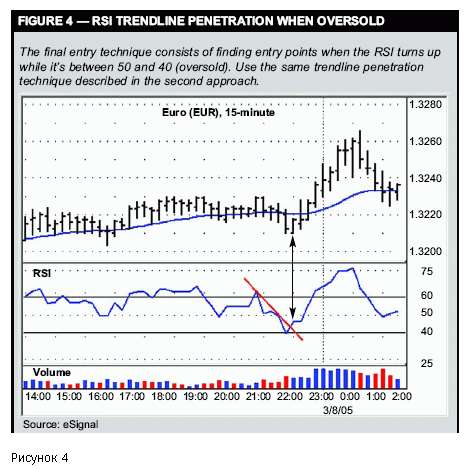

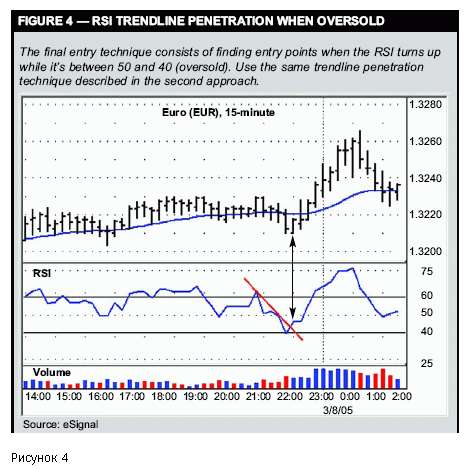

Последняя техника основана на поисках точек входа при развороте индикатора вверх. Когда RSI, находясь в зоне перепроданности между 50 и 40, разворачивается вверх и пробивает, проведенную через его пики трендлинию, это хороший сигнал для открытия длинной позиции. Такое поведение осциллятора во время восходящего тренда указывает на то, что моментум цены вырос. Открытие позиций в этой точки потенциально может принеси самую большую прибыль (рисунок 4).

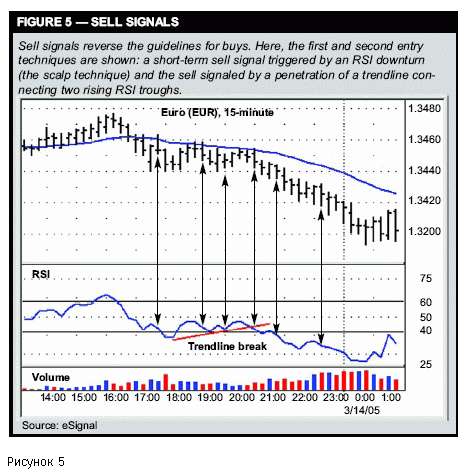

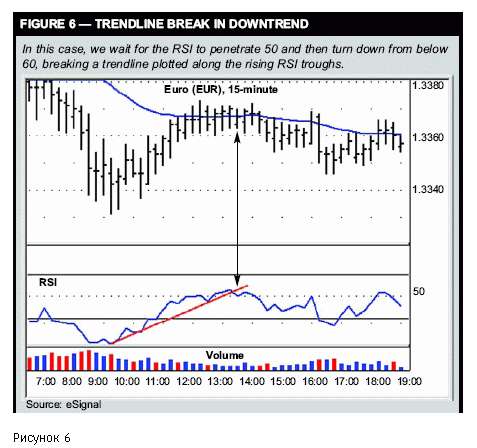

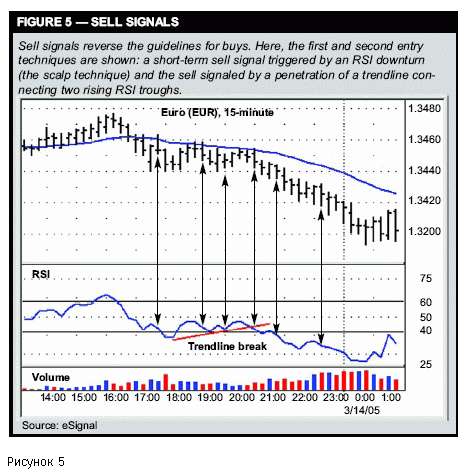

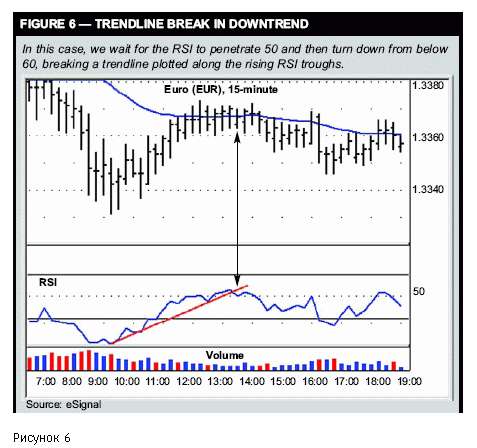

Чтобы получить сигналы продажи просто используйте правила противоположные этим, в ситуациях, когда тренд является нисходящим, а RSI находится ниже 40 и не может преодолеть 60. На рисунке 5 дан пример открытия коротких позиций для первой и второй техник: краткосрочные сигналы к продаже при движениях осциллятора вниз (скальперская стратегия) и продажи на пересечении осциллятора с линией тренда. На рисунке 6 дан пример третьей стратегии. После приближения осциллятора к отметке 60, когда он разворачивается вниз и пробивает линию тренда, проведенную через основания RSI, открываются короткие позиции.

Торговые диапазоны.

Торговые диапазоны могут быть идентифицированы, когда RSI колеблется между 40 и 60. Однако существует возможность определить, какую импликацию имеет торговый диапазон. Например, если осциллятор сформировал пик около над отметкой 60, и после этого движется между 40 и 60, то диапазон имеет бычью импликацию (рисунок 7). Если же последний экстремум RSI был ниже 40, после чего он начал двигаться между 40 и 60, то у диапазона медвежья импликация.

Заключение

Профессиональные трейдеры обладают способностью правильно и точно интерпретировать смутные намеки, которые они видят на графике, и принимать по ним торговые решения. Постарайтесь забыть о таких абстракциях как "восходящий тренд", "нисходящий тренде", "торговый диапазон" или "прекупленность-перепроданность". Используйте математические правила, чтобы точно оценить ситуацию на рынке и разрабатывайте торговые стратегии, основанные на этих оценках.

Приведенные в данной статье примеры, показывают, что RSI может быть использован не только в рамках традиционных правил, но и обеспечить дополнительные торговые сигналы, помогая верно проанализировать ситуацию. Поскольку диапазон осциллятора фиксирован, вы легко можете экспериментировать, изменяя уровни и тестируя исход различных сценариев.

|