Торговый инструмент: -

Период: -

Используемые индикаторы: -

Обьем сделки: - Алгоритм тактики: Эта статья была написана для мартовского выпуска журнала Chartpoint за 2004 год, но так и не была опубликована. Исправляем эту досадную оплошность.

Все началось в 1983

Шел 1983 год. Работая в Сингапуре, я решил полностью посвятить себя техническому анализу. В октябре я взял на работе отпуск для самообразования. Именно тогда мне попалось на глаза газетное объявление Ричарда Денниса и Билла Экхардта о наборе трейдеров для программы Черепах. Тогда мне так и не удалось поехать в Чикаго, но интерес к методике Черепах остался надолго.

Не слишком охраняемый секрет

Все Черепахи давали клятву хранить тайну. Казалось, что метод Черепах был тщательно засекречен, но, на самом деле, это не так. В той или иной форме отдельные части методики можно было обнаружить на страницах множества книг. Наблюдая за успехами Черепах, я пытался выследить их методику на рынке.

Книга 1923 года

Наконец, в 1986 году я добрался до Чикаго. Обойдя книжные магазины вокруг Чикагской товарной биржи, я скупил все книги по трейдингу, которые смог унести. А уже из дома заказал массу книг по почте, у Traders Press Inc.

Тогда, в 80-х, в сингапурских книжных магазинах было нелегко достать хорошие книги по трейдингу. Сейчас я уже не вспомню, купил ли я эту книгу в Чикаго или получил от Traders Press. Как бы то ни было, мне посчастливилось заполучить эту книгу, "Воспоминания биржевого спекулянта", впервые изданную еще в 1923 году. Фактически, это была биография Джесси Ливермора, одного из наиболее уважаемых трейдеров фондовых и товарных рынков всех времен. Я был настолько очарован этой книгой, что включал множество мудрых цитат из нее в свои ежедневные комментарии рынка для азиатских клиентов Merrill Lynch. Но какая связь между этой книгой и методом Черепах? Перенесемся на семнадцать лет вперед, в апрель 2003.

Черепахи раскрывают свои тайны

Именно в том месяце мне попался на глаза сайт www.originalturtles.org. Это был новый ресурс, на котором были опубликованы первоначальные правила торговли Черепах. Открыл их миру Куртис Фэйт, один из первого, декабрьского 1983 года, набора Черепах. К тому времени я уже знал о правилах 20-дневного входа и 10-дневного выхода, основываясь на работе Ричарда Дончиана. Из книги Уэллеса Уайлдера "Новые концепции систем технической торговли" я знал также об Истинном Диапазоне и Среднем Истинном Диапазоне. Помнил я и об предложении Брюса Бэбкока использовать Средний Истинный Диапазон для стопа. Но, как все это соединить, чтобы получились правила торговли Черепах, я не знал.

Мое важнейшее открытие

А теперь - самое важное мое открытие - комбинация всех этих частей привела к тому, что я считаю проявлением того, что Джесси Ливермор описал в своей книге еще в 1923 году, как цельную систему торговли! Для меня метод Черепах стал современным проявлением книги 1923 года. Я, конечно, не знал, точно ли так это делал Ричард Деннис, но я видел сходство или, скорее, чувствовал, как опыт Ливермора выделился в методику Черепах.

Так что, двадцать лет спустя я, наконец, получил возможность изучить метод Черепах. Хотя, опыт Ливермора доступен всем уже восемьдесят лет. Однако, лучше поздно, чем никогда. Естественно, я подверг систему торговли Черепах всесторонней проверке.

Система торговли Черепах

"Система торговли Черепах - цельная система. Ее правила охватывают все аспекты торговли, не оставляя места для субъективных прихотей трейдера".

Это цитата из "Первоначальных Правил Торговли Черепах", опубликованных на сайте OriginalTurtles.org. Я согласен с этим. Далее заявлено, что она описывает каждое из следующих решений, требуемых для успешной торговли:

Рынки - что покупать или продавать

Размер позиции - сколько покупать или продавать

Входы - когда покупать или продавать

Стопы - когда выходить из проигрышной позиции

Выходы - когда выходить из выигрышной позиции

Тактика - как покупать или продавать

В этой статье я пропущу первый и шестой компоненты. Я остановлюсь на оставшихся четырех. Не, чтобы я считал их более важными, но выбирая рынки, следует помнить, что Система Торговли Черепах - следующая за трендом и не подходит для всех без исключения рынков! Что же касается тактики, это придет с опытом.

Я не буду также вдаваться в детали правил и в математические расчеты. Вы можете найти все это в опубликованных на сайте правилах.

Правила Черепах в программе TradeStation 2000i

Есть две системы торговли Черепахи, называемые Системой 1 и Системой 2. Я закодировал обе системы в индикаторы и сигналы TradeStation. В примерах ниже я использую их для иллюстрации. Есть две характеристики, которые я не запрограммировал. Это:

Пирамидинг 4-го юнита

Стратегия Alternate Whipsaw Stop

Язык EasyLanguage не позволяет получить цены входа всех позиций пирамиды. Он учитывает только первую цену входа, используя команду EntryPrice и среднюю цену входа пирамиды, используя команду AvgEntryPrice. Поэтому, я должен сделать обратное вычисление, чтобы получить последующие цены входов в пирамиде.

Бывают некоторые ситуации входа, когда невозможно вычислить цену входа 3-го юнита, например, когда 2-й и 3-й юниты вводятся в один и тот же день (при использовании в тесте дневных исторических данных). Но, без знания цены входа 3-го юнита невозможно войти 4-м юнитом. Поэтому я кодировал пирамиду только до 3 юнитов.

Что же касается 1/2 N Alternate Whipsaw Stop, то он слишком мал для тестирования на дневных данных.

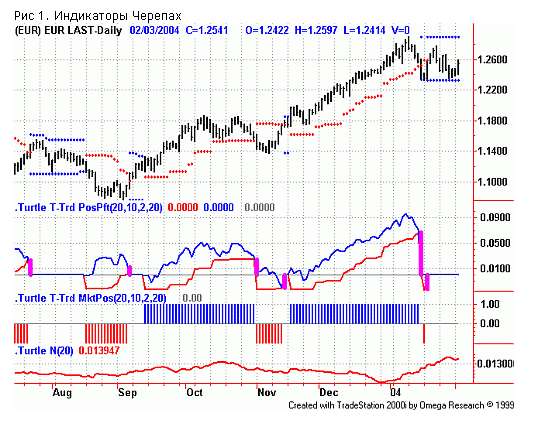

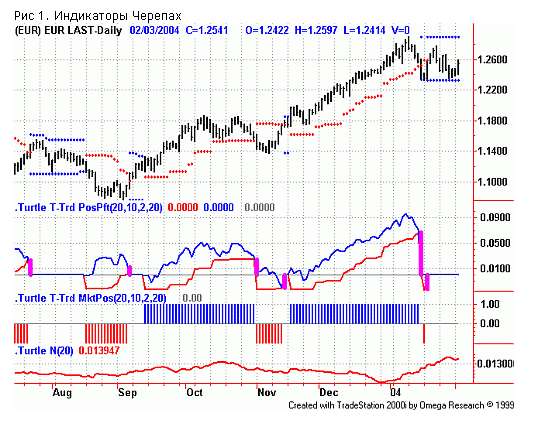

Итак, чтобы показать свойства всех теоретических сделок, я закодировал четыре индикатора. Эти четыре индикатора показаны на Рис. 1.

Синими точками показаны 20-дневные каналы. Стоп*2N и выход из 10-дневного канала - красные точки. Эти точки добавлены к графику цены, чтобы дать визуальное представление всех теоретических сделок (без пирамидинга).

Второй индикатор показывает нереализованную и взятую прибыль/убыток по позиции во всех теоретических сделках, исходя из 1 лота на позицию.

Третий позазывает совокупную позицию всех сделок по отношению к рынку.

Четвертые - величина N, исходя из которой, на всем протяжении позиции рассчитывается Стоп*2N и прибыль 1/2*N.

Размер позиции - сколько покупать или продавать

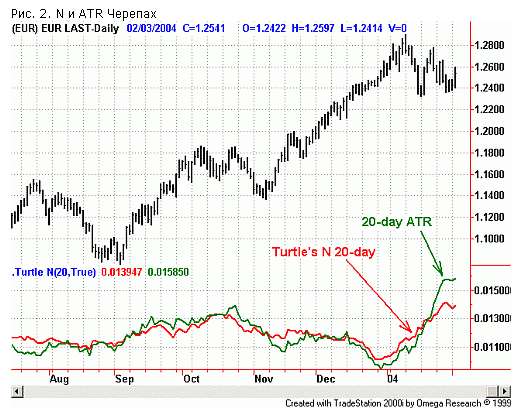

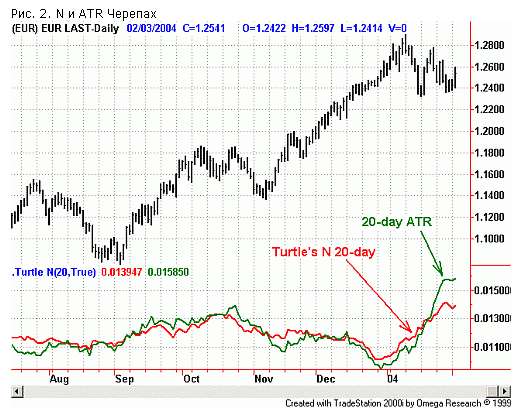

Размер позиции или, проще говоря, юнит, базируется на концепции N. N - расстояние от цены на один Средний Истинный Диапазон (Average True Range) за последние 20 дней. Расчеты Черепах отличаются от обычного метода усреднения, когда Вы складываете закрытия за 20 дней и делите сумму на 20. Вместо этого Черепахи используют то, что обычно называется методом сглаживания Уайлдера.

Еще в 1978 году Уайлдер рассказал в своей книге, что этот метод "усреднения" сокращает объем работы, требуемый на расчеты. Ведь тогда, в 1978, персональных компьютеров еще не было. Его метод состоит в том, чтобы умножить N предыдущего дня на 19, добавить сегодняшний Истинный Диапазон, а затем разделить получившееся число на 20.

У этого метода есть преимущество - он дает более взвешенные значения, то есть результат лучше реагирует на недавнюю динамику цен, чем нормальный метод расчета средней. См. Рис. 2.

Так как долларовое значение N представляет собой 1 % от суммы торгового счета, это понятие нормализует волатильность различных рынков. Рынок с более высокой волатильностью будет иметь большие N и долларовую величину, а следовательно, меньший размер позиции, в то время, как низкая волатильность даст меньшие N и долларовую величину, следовательно, больший размер позиции.

Входы - когда покупать или продавать

Есть две системы. Обе они - системы прорыва канала. Система 1 - более краткосрочная, основывается на прорыве 20-дневного канала, в то время, как Система 2 - долгосрочная, работает на прорыве на 55-дневного канала. коротко говоря, Система 1 открывает позицию вверх при прорыве выше 20-дневного максимума или вниз - на прорыве ниже 20-дневного минимума. Система 2 открывает длинную или короткую позицию на прорыве 55-дневного максимума или 55-дневного минимума соответственно.

В Системе 1 применяется фильтр, которого нет в Системе 2. Система 1 разрешает открывать позицию только, если последняя теоретическая сделка - убыточна. Если последняя теоретическая сделка выигрышна, то Система 1 откроет позицию только в случае прорыва точки FailSafe, 55-дневного максимума (вверх) или 55-дневного минимума (вниз), чтобы не упустить сильное движение. Давайте взглянем, как это выглядит на графике соевого масла марта 2004 на Рис. 3.

В точке A, Система 1 открыла короткую сделку на прорыве 20-дневного канала вниз. Эта позиция закрылась в точке B, когда цена пробила вверх 10-дневный максимум. Несколькими днями спустя, в точке C, цена пробила вверх 20-дневный хай. Это стало бы входом в длинную позицию, но, так как последняя сделка была выигрышной, позиция не была открыта. Приблизительно месяц спустя, в точке D, цена пробила вверх 55-дневный максимум. Система 1 открылась вверх, чтобы не пропустить последующее мощное движение.

На Рис. 3 система демонстрируется без пирамидинга, чтобы не загромождать график. Та же самая система на Рис. 4 показана вновь, но уже с применением методом пирамидинга Черепах. Пирамида Черепах строится до максимума в 4 юнита на каждом уровне прибыли 1/2 N. Однако, из-за ограничения TradeStation EasyLanguage, где нет возможности выставить цену входа 3-го юнита (чтобы узнать 4-ю), я запрограммировал систему торговли на пирамиду максимум до 3 юнитов.

Метод Черепах очень логично добавляет дополнительные юниты с близкими стопами. Это снижает общий риск позиции и приносит максимальную прибыль при захвате хорошего трендового движения.

Если Вы внимательно изучите Рис. 3 и Рис. 4, то заметите дополнительный выход в ноябре, помеченный "lxN". За ним последовал повторный вход в начале декабря. Дальнейшее изложение принципов стопов и выходов Черепах поможет прояснить правила постановки.

Стопы и выходы - когда закрывать позицию

Как и любая хорошо спланированная система торговли, Черепахи имеют как стопы управления капиталом, так и обычные выходы.

Стопы управления капиталом размещаются на расстоянии 2N от цены входа последнего юнита. Риск позиции для сделки размером 1 юнит равен 2N. Так как 2-й юнит добавляется к позиции, когда цена продвинулась в нашу сторону на 1/2N, риск позиции из 2 юнитов становится равен 3 1/2 N (2N + 1/2 N). Аналогично, общий риск позиции из 3 юнитов равен 4 1/2 N (2N + 1/2 N + 1N). Общий риск позиции из 4 юнитов составит 5N (2N + 1 1/2 N + 1N + 1/2 N). Так как 1 N представляет собой 1% от суммы счета, значит, общие риски соответствуют - 2%, 3 1/2%, 4 1/2% и 5%.

Стандартные выходы в Системе 1 располагаются на прорыве 10-дневного канала, а в Системе 2 - на прорыве 20-дневного канала. Короче говоря, Система 1 - вход 20, выход 10, а Система 2 - вход 55, выход 20.

Хорошо, теперь давайте посмотрим, что же способствовало на Рис. 3 и 4 дополнительному выходу и повторному входу в длинную позицию. График приводится на Рис. 5.

В первой ситуации, показанной на верхнем графике Рис. 5, система работала без пирамидинга, а значит, только 1 юнит был открыт в пятницу, 14 ноября. Стоп был размещен на расстоянии 2N ниже цены входа. Этот стоп, обозначенный красными точками, так и не сработал и был, в конечном счете, заменен выходом по 10-дневному минимуму. Условие выхода по 10-дневному минимуму состоялось 22 декабря, и позиция была закрыта.

Во второй ситуации, на нижнем графике Рис. 5, система работала с пирамидингом до 3 юнитов. Первый юнит был открыт, как и на верхнем графике, в пятницу, 14 ноября. После этого рынок вырос и, когда цена достигла уровней прибыли 1/2 N и 1N, были добавлены еще 2-й и 3-й юниты соответственно, согласно правилам пирамидинга Черепах. Уровень стопа был поднят так, чтобы он был на 2N ниже цены входа 3-го юнита. См. Рис. 5. К сожалению, рынок затем откатился и стоп сработал. Позиция из 3 юнитов была закрыта. Новая длинная позиция была открыта, когда цена в декабре снова пробила 20-дневный максимум.

При пирамидинге такие ситуации случаются, и это надо иметь в виду. Заметьте, что в нашем примере рынок так и не откатился до уровня первоначального стопа на удалении 2N от цены входа 1-го юнита.

Как добавлять юниты в новой позиции?

Существуют правила Черепах о максимальных пределах разиера позиции для единственного рынка (4 юнита), близко коррелированных рынков (6 юнитов), менее коррелированных рынков (10 юнитов) и общий максимум (12 + 12 юнитов), это не поясняется должным образом в опубликованных правилах Черепах, но это очень важно - правила добавления юнитов или открытия новых позиций при торговле на нескольких рынках.

Добавлять по юниту при росте на каждые 1/2 N прибыли - прекрасно при торговле на одном или даже на двух инструментах. Хотя правила действительно предусматривают максимум 12 единиц в длинных позициях и 12 единиц в коротких с общим количеством 24 единицы (очевидно, это должен быть портфель), в целом портфельный риск составит 30%, состоящий из 3 длинных и 3 коротких позиций по 4 юнитов в каждой (мы видели, что позиция из 4 юнитов представляет собой 5-% риск). Но, при неудачном стечении обстоятельств, портфель уменьшится на 30 процентов!

Допустимо ли это? В опубликованных правилах Черепах нет пояснения по этому вопросу, поэтому я советую Вам использовать собственные методы.

Полная торговая система Черепах

Система торговли Черепахи - на самом деле очень проработанная цельная система торговли. Но, если Вы проведете тестирование с помощью программ технического анализа, то можете испытать разочарование. Большинство программ допускает тестирование лишь на одном инструменте, при том, что часто мы просто не можем точно заложить правила торговли. Однако, логика Черепах весьма надежна, риск четко контролируется, а результаты впечатляют.

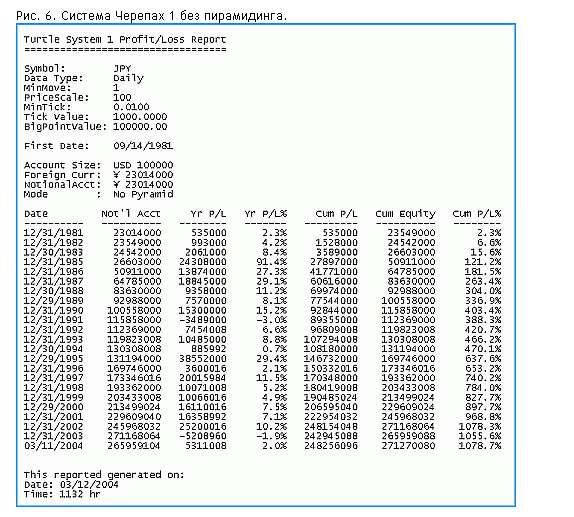

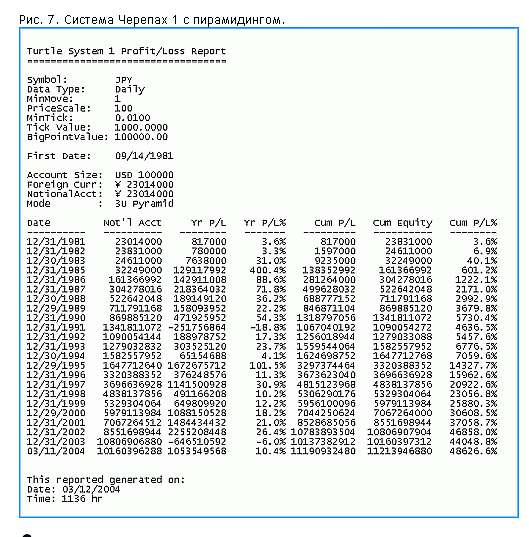

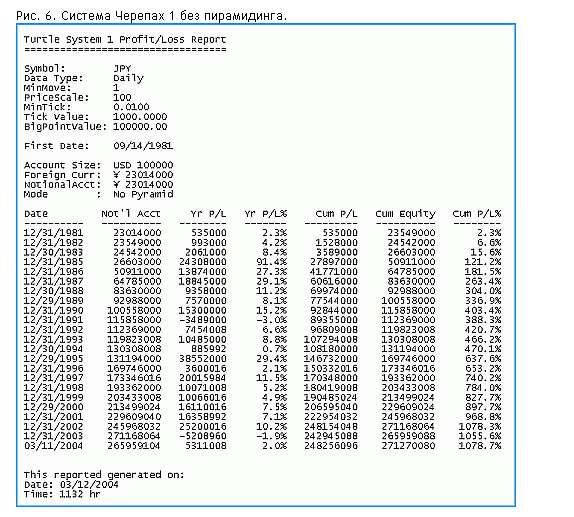

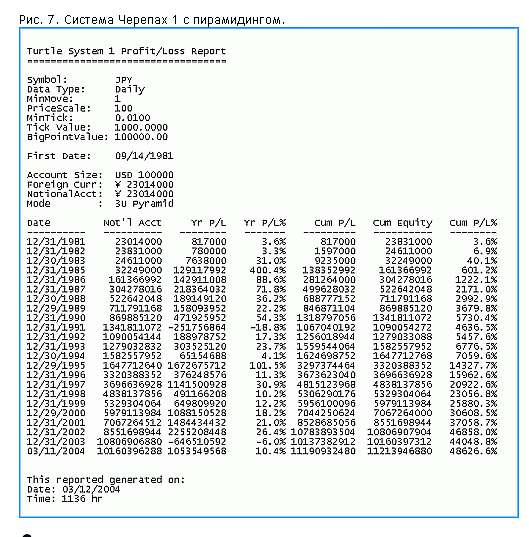

Японская иена много лет остается одним из моих любимых инструментов, и естественно, мне было очень интересно, какой результат даст Система Черепах 1. Далее представлены два набора результатов - на Рис. 6 - без пирамидинга, а на Рис. 7 - с пирамидингом. Это результаты тестов на исторических данных, без реальной торговли.

В обоих случаях первоначальная сумма на счете составляла 100 000 долларов в пересчете на иены. Цифры в таблицах приведены в иенах.

|